GRUNDSTEUERREFORM

- Grundsteuer: Frist bis

31. Januar 2023 verlängert

Nicht bis zum Fristende warten - Hilfen bei der Erklärungsabgabe

Rund 100 Tage nach dem Start der Abgabe der Feststellung zur Erklärung der Grundsteuerwerte (Feststellungserklärung) sind in Rheinland-Pfalz etwa 40 % der insgesamt knapp 2,5 Millionen zu erwartenden Erklärungen in den Finanzämtern eingegangen. Um Bürgerinnen und Bürgern mehr Zeit zur Klärung offener Fragen und zur Erstellung der Erklärung zu geben, wurde nun die Abgabefrist einmalig um 3 Monate verlängert. Sie endet am 31. Januar 2023.

Das Landesamt für Steuern empfiehlt jedoch, mit der Erklärung nicht bis zum Ende der verlängerten Abgabefrist zu warten. Um bei aufkommenden Fragen insbesondere den persönlichen Service der Steuerverwaltung nutzen zu können, ist es ratsam, sich frühzeitig an das Finanzamt zu wenden. Denn nach den bisherigen Erfahrungen ist davon auszugehen, dass zum Ende der Frist mit einem deutlich erhöhten Informationsbedarf zu rechnen ist.

Viele Antworten sowie Hilfen für die Erklärungsabgabe hat die rheinland-pfälzische Steuerverwaltung auch bereits vorab zur Verfügung gestellt, insbesondere in

- Informationsschreiben und Ausfüllhilfen (diese wurden Eigentümerinnen und Eigentümern zwischen Mai und August zugesendet) sowie

- umfangreichen

Informationen auf der Steuerverwaltungs-Homepage, z.B. Fragen und Antworten zur

Grundsteuerreform (FAQ), Klickanleitungen zur Registrierung im Verfahren ELSTER

und zum Ausfüllen der Erklärungen u.v.m. (zu finden unter: www.fin-rlp.de/grundsteuer).

Sollten darüber hinaus Fragen bestehen, können diese u.a. über das auf den Internetseiten des Finanzamts aufrufbare Kontaktformular elektronisch übermittelt werden. Dabei sollte an die Angabe des Aktenzeichens und der Kontaktdaten gedacht werden.

Für telefonische Anfragen beim Finanzamt, wird gebeten, nur die in den Informationsschreiben zur Grundsteuerreform angegebenen Telefonnummern zu verwenden, um direkt mit den richtigen Ansprechpartnerinnen und Ansprechpartnern verbunden zu werden. Für persönliche Vorsprachen können die Service-Center der Finanzämter ohne Terminvereinbarung montags von 8 bis 16 Uhr und donnerstags von 8 bis 18 Uhr aufgesucht werden.

Die Erklärungen müssen nach dem Gesetz elektronisch übermittelt werden. Das Landesamt für Steuern weist darauf hin, dass das dafür zur Verfügung stehende Steuererklärungsportal „ELSTER“ (www.elster.de) viele nützliche Funktionen enthält, die z.B. beim Ausfüllen der Erklärung unterstützen oder eine Prüfung der Erklärungsdaten ermöglichen. Darüber hinaus steht unter https://www.grundsteuererklaerung-fuer-privateigentum.de/ eine weitere kostenfreie Anwendung zur elektronischen Erklärungsabgabe zur Verfügung.

Personen, die keine Möglichkeit haben, die Erklärung über ELSTER zu übermitteln, können in den Finanzämtern Papiervordrucke erhalten oder die unter www.fin-rlp.de/vordrucke veröffentlichten Formulare zur „Erklärung der Feststellung des Grundsteuerwerts“ ausfüllen und in Papier einreichen. Hilfe gibt es für diese Personen in den Service-Centern der Finanzämter auch durch Checklisten, Mustererklärungen und weitere Broschüren.

- Informationen für Eigentümerinnen und Eigentümer von Grundbesitz

Informationen für Eigentümerinnen und Eigentümer von Grundbesitz

SIE HABEN GRUNDBESITZ?

Dann betrifft die Grundsteuerreform auch Sie!In Deutschland wird eine Grundsteuerreform durchgeführt. Das führt dazu, dass Grundbesitz vollständig neu bewertet

wird. Maßgebend ist zunächst der vom Finanzamt ermittelte Grundsteuerwert zum Stichtag 1. Januar 2022 ( Hauptfeststellungsstichtag).Aber wer muss eine Erklärung abgeben?

Betroffen sind alle Personen mit Grundbesitz. Zum Grundbesitz zählen u.a. unbebaute und bebaute Grundstücke, wie z. B. Ein- und Zweifamilienhäuser, Eigentumswohnungen sowie Betriebe der Land- und Forstwirtschaft.Wenn Sie zu dieser Personengruppe gehören, sind Sie verpflichtet, für jedes Ihrer Grundstücke eine eigene Erklärung zur Feststellung des Grundsteuerwerts ( Feststellungserklärung) an das zuständige Finanzamt zu übermitteln. Die geplante Frist zur Abgabe ist der 31. Oktober 2022. Auf Basis dieser Erklärung bewertet das Finanzamt Ihren Grundbesitz neu, stellt einen Grundsteuerwert fest und erlässt einen Grundsteuermessbescheid, der ab 2025 in einen Grundsteuerbescheid nach reformiertem Recht einfließt. Diesen erhalten Sie wie üblich von der Gemeinde.

Wie kann ich die Erklärung an das Finanzamt übermitteln?

Es besteht eine Verpflichtung zur elektronischen Abgabe der Feststellungserklärung. Ab 1. Juli 2022 steht Ihnen hierzu kostenlos die Möglichkeit zur Verfügung, Ihre Erklärung über „Mein ELSTER“ ( www.elster.de ) online auszufüllen und somit elektronisch zu übermitteln.Mit „Mein ELSTER“ benötigen Sie nur ein Benutzerkonto für alle Ihre Grundstücke. Hierbei kann ein vorhandenes Benutzerkonto, was z. B. bereits für die Einkommensteuer erklärung genutzt wird, verwendet werden. Und wenn Sie noch kein Benutzerkonto haben, können Sie sich direkt für eines registrieren. Eine Klickanleitung unter → www.fin-rlp.de/elster oder Anleitungen direkt auf den ELSTER-Seiten selbst, helfen Ihnen dabei.

Mit Ihrem Benutzerkonto können Sie auch Erklärungen für Ihre Angehörigen übermitteln. Hierunter fallen aber ausdrücklich nicht gute Bekannte, enge Freunde oder ähnliche Personen.

Über die Schaltfläche „Formulare und Leistungen – Alle Formulare“ (→ https://www.elster.de/eportal/formulareleistungen/alleformulare) gelangen Sie direkt zu den Formularen zum Thema „Grundsteuer“, die Sie für Ihre Erklärung ausfüllen müssen. Für die Erklärung benötigen Sie Ihr Aktenzeichen.

Neben „Mein ELSTER“ besteht auch die Möglichkeit, im Handel erhältliche Software zur Abgabe der Feststellungserklärung zu nutzen.

Welche Daten bekomme ich von der Finanzverwaltung?

Ihr Finanzamt sendet Ihnen im Regelfall ein Informationsschreiben zur Grundsteuer, samt einem „Datenstammblatt“ als Ausfüllhilfe für Ihre Erklärung zur Feststellung des Grundsteuerwerts, und zwar in der Zeit von Mai bis Juli 2022 für unbebaute oder bebaute Grundstücke, ab August 2022 für land- und forstwirtschaftlich genutzte Flächen, inkl. Wirtschaftsgebäude und verpachtete Ländereien.

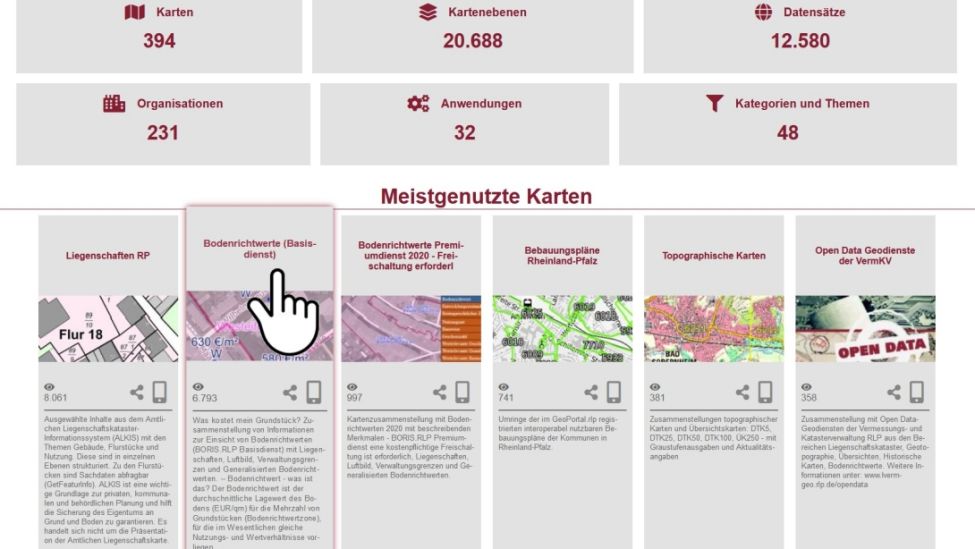

Hierin finden Sie die Angaben, wie z.B. Aktenzeichen, Flurstückskennzeichen, Lagebezeichnung, amtliche Fläche, Bodenrichtwert zum Stichtag 1. Januar 2022. Diese sog. Geobasisdaten sind ein Angebot und können von Ihnen nach Überprüfung in Ihre Feststellungserklärung übernommen werden. Mit den im Datenstammblatt enthaltenen Angaben erhalten Sie einen Teil der Daten, die Sie zur Abgabe Ihrer Feststellungsklärung benötigen. Das Datenstammblatt ist also Ihre erste Grundlage.Welche Daten muss ich selbst ermitteln?

Unter anderem sind folgende Daten von Ihnen selbst zu ermitteln und in die Feststellungserklärung einzutragen:- Wohn- / Nutzfläche (z. B. in Bauunterlagen zu finden),

- Anzahl der Wohnungen,

- Anzahl der Garagen / Tiefgaragenstellplätze,

- Baujahr.

Woher kommen die Geobasisdaten des Datenstammblatts?

Finanzverwaltung und Vermessungs- und Katasterverwaltung (VermKV) arbeiten seit Jahrzehnten intensiv zusammen, um die Angaben zu Ihren Flurstücken vollständig und aktuell nachzuweisen. Beide Behörden sind aber in der Sache für unterschiedliche Angaben zuständig, die dann in den Ihnen zur Verfügung gestellten Datenstammblättern der Finanzverwaltung bzw. den Auszügen aus dem Liegenschaftskataster der VermKV enthalten sind.Bei Rückfragen oder Hinweisen zu möglichen Fehlern in Ihrem Datenstammblatt (z. B. wenn in der Ausfüllhilfe Flurstücke enthalten sind, die zum 1. Januar 2022 nicht in Ihrem Eigentum standen oder für die Sie nicht erklärungspflichtig sind) ist für Sie das zuständige Finanzamt Ihr erster Ansprechpartner.

Bekomme ich auch Auszüge beim Vermessungs- und Katasteramt?

Bei der Servicestelle Ihres zuständigen Vermessungs- und Katasteramtes ( VermKA ) können Sie auf Nachfrage einen

sog. „Grundsteuerauszug“ erhalten.Sind die Angaben der Finanzverwaltung und der Vermessungs- und Katasterverwaltung immer identisch?

Nein. Der Grundsteuerauszug der VermKV enthält tagesaktuelle Angaben zu Ihren Flurstücken. Das Datenstammblatt der Finanzverwaltung weist dagegen die Daten nach dem Stand vom 1. Januar 2022 aus. Sollte zwischenzeitlich z. B. Ihr Flurstück neu vermessen oder zerlegt worden sein, können z. B. die Angabe der amtlichen Fläche oder das Flurstückskennzeichen Ihres Flurstücks zum Datenstammblatt abweichen. Auch wenn sich die Nutzung Ihres Flurstücks geändert hat und diese Änderung nach dem 1. Januar 2022 in das Liegenschaftskataster übernommen wurde, kann der Grundsteuerauszug der VermKV hierzu andere Angaben enthalten als das Datenstammblatt, das nach dem Stand vom 1. Januar 2022 erstellt wurde.Maßgebend für Ihre Erklärung sind aber in erster Linie die Angaben zum 1. Januar 2022 im Datenstammblatt der Finanzverwaltung.

Wann benötige ich einen Grundsteuerauszug der Vermessungs- und Katasterverwaltung?

Den Grundsteuerauszug der VermKV benötigen Sie nur in Einzelfällen. Etwa dann, wenn Sie von Ihrem Finanzamt kein Datenstammblatt erhalten haben oder auf dem Datenstammblatt nicht alle Flurstücke aufgeführt sein sollten, die zum 1. Januar 2022 in Ihrem Besitz standen. Die Angaben des Grundsteuerauszuges können für Rückfragen und die weiteren Abstimmungen mit Ihrem zuständigen Finanzamt weiterhelfen. Wie das Datenstammblatt der Finanzverwaltung, ist auch der „Grundsteuerauszug“ kostenfrei.Die Servicestelle Ihres zuständigen Katasteramtes finden Sie unter:

→ https://lvermgeo.rlp.de/de/service/vermessungs-und-katasteraemteroder

→ https://maps.rlp.de/portale/zus_finder

Was gehört alles zur Wohnfläche?

Wohnflächen sind Flächen, die Wohnbedürfnissen dienen (z. B. Wohn-/Ess- und Schlafzimmer, Küche, Flur). Zur Wohnfläche gehören auch die Grundflächen von Wintergärten, Schwimmbädern und ähnlichen nach allen Seiten geschlossenen Räumen sowie Balkonen, Loggien, Dachgärten und Terrassen, wenn sie ausschließlich zu der Wohnung gehören. Terrassen- und Balkonflächen werden in der Regel nur zu 25 Prozent angesetzt. Sind Terrassen- und Balkonflächen von besonderer Qualität (z. B. wenn diese überdacht/seitlich wettergeschützt sind) können es bis zu 50 Prozent sein.

Bei Zimmern mit Dachschrägen ist folgende Grundregel zu beachten: Die Fläche unter einer Dachschräge wird bis 100 cm Höhe gar nicht berechnet. Ab einer Höhe von 100 cm bis 199 cm ist die Fläche nur mit 50 Prozent zu berechnen. Ab 200 cm Höhe unter der Dachschräge ist die Fläche vollständig als Wohnfläche zu berechnen. Bei reinen Wohngebäuden ist nur die Wohnfläche zu erklären. Die Fläche eines

häuslichen Arbeitszimmers gehört zur Wohnfläche.Was gehört üblicherweise nicht zur Wohnfläche?

Die folgenden Flächen sind nicht in die Ermittlung der Wohnfläche einzubeziehen:

1. Zubehörräume

- Kellerräume und Dachböden, die nicht als Wohnraum dienen;

- Abstellräume und Kellerersatzräume außerhalb der Wohnung;

- Waschküchen;

- Trockenräume;

- Heizungsräume;

- Garagen;

- Gartenhaus und Schuppen (Nebengebäude), wenn sie zu privaten Zwecken (z. B. als Abstellräume) genutzt werden.

2. Grundflächen unter Treppen

3. Geschäftsräume

Grundlage ist die Wohnflächenverordnung vom 25. November 2003 (BGBl I 2003, Seite 2346). Ist die Wohnfläche bis zum 31. Dezember 2003 nach der Zweiten Berechnungsverordnung ermittelt worden, kann auch diese Berechnung zugrunde gelegt werden. Die Wohnfläche finden Sie ggf. in Ihren Bauunterlagen oder dem Miet- oder Kaufvertrag.Was ist die Nutzfläche von Gebäuden?

Zur Nutzfläche zählen insbesondere Flächen, die gewerblichen, betrieblichen (Büroräume, Werkstatt o. ä.) öffentlichen oder sonstigen Zwecken (z.B. Vereinsräume) dienen und keine Wohnflächen sind.

Neben- oder Zubehörräume, die im Zusammenhang mit Wohnräumen genutzt werden, wie z.B. Keller-, Abstell-, Wasch-, Trocken- und Heizungsräume, sind weder in die Wohnfläche noch in die Nutzfläche einzubeziehen.

Die Nutzfläche finden Sie ggf. in Ihren Bauunterlagen oder dem Miet- oder Kaufvertrag. Sie ermittelt sich in der Regel nach DIN 277 (einheitliche Beurteilungs- und Berechnungsgrundlage für die Ermittlung von Grundflächen und Rauminhalten von Bauwerken) in der jeweils geltenden Fassung.Was ist die Brutto-Grundfläche?

Die Bruttogrundfläche ist die Summe der nutzbaren Grundflächen aller Grundrissebenen eines Bauwerks. Nicht dazu gehören z. B. Flächen von Spitzböden und Kriechkellern sowie Flächen, die ausschließlich der Wartung, Inspektion und Instandsetzung von Baukonstruktionen und technischen Anlagen dienen.Stand: Juni 2022

© Flyer / Bilder: www.pixabay.de sowie

Darstellungen aus den Produkten des Landesamts für Steuern Rheinland-PfalzWeitere Informationen:

→ www.fin-rlp.de/grundsteuer

Landesamt für Steuern

Ferdinand-Sauerbruch-Str. 17

56073 Koblenz - Service für Erklärung zur Feststellung der

Grundsteuerwerte

Unterstützung der Erklärungsabgabe durch Informationsschreiben und Ausfüllhilfe

Eigentümerinnen und Eigentümer von unbebauten und bebauten Grundstücken sowie von Betrieben der Land- und Forstwirtschaft einschließlich verpachteter Ländereien sind durch öffentliche Bekanntmachung des Bundesfinanzministeriums vom 30. März 2022 aufgefordert, alle zur Feststellung des Grundsteuerwerts erforderlichen Angaben nach den Verhältnissen vom Hauptfeststellungszeitpunkt 1. Januar 2022 anhand einer sog. Feststellungserklärung dem jeweils zuständigen Finanzamt zuzuleiten.

Die Erklärungen sind elektronisch zu übermitteln. Dies kann ab dem 1. Juli 2022 kostenlos über das Steuerportal “MeinELSTER” (→ www.elster.de) erfolgen. Nur in besonderen Ausnahmen (sog. Härtefallregelung) ist die Abgabe in Papierform möglich. Hierüber entscheidet das zuständige Finanzamt.

Die Frist zur Abgabe der Feststellungserklärung endet am 31. Oktober 2022.

Finanzämter raten, zunächst das Informationsschreiben abzuwarten

Als Service sendet die Steuerverwaltung Rheinland-Pfalz den Eigentümerinnen und Eigentümern von Grundbesitz im Regelfall ein Informationsschreiben zu. Diesem Schreiben sind die der Steuerverwaltung vorliegenden Liegenschafts-/ Geobasisdaten zum jeweiligen Grundbesitz beigefügt (sog. Datenstammblatt; siehe nachstehende Auflistung). Vor diesem Hintergrund empfehlen die Finanzämter den Erklärungspflichtigen, zunächst diese Ausfüllhilfe abzuwarten.

Für unbebaute und bebaute Grundstücke:

Der Versand der Informationsschreiben erfolgt in der Zeit von Mai bis Juli 2022.

Das diesem Informationsschreiben beigefügte Datenstammblatt enthält Angaben zum Stichtag 1. Januar 2022,

wie z. B.:- Aktenzeichen,

- Flurstückskennzeichen,

- Lagebezeichnung,

- Grundbuchblatt,

- amtliche Fläche sowie

- Bodenrichtwert.

Folgende Daten müssen indes unter anderem von den Eigentümerinnen und Eigentümern selbst ermittelt werden:- Wohn-/Nutzfläche,

- Anzahl der Wohnungen,

- Anzahl der Garagen/Tiefgaragenstellplätze sowie

- Baujahr.

Für land- und forstwirtschaftliches Vermögen:

Aktive land- und forstwirtschaftliche Betriebe sowie die Eigentümerinnen und Eigentümer von bisher als Stückländereien bezeichnetem Grundbesitz erhalten die Informationsschreiben im August 2022.

Hier enthält das Datenstammblatt Angaben zum Stichtag 1. Januar 2022, wie z.B.:

- Aktenzeichen,

- Lagebezeichnung,

- Gemeinde,

- Gemarkung,

- Flurstückskennzeichen,

- amtliche Fläche,

- Art der Nutzung nach gesetzlicher Klassifizierung sowie

- Ertragsmesszahl.

Folgende Daten müssen, soweit im Einzelfall erforderlich, von den Eigentümerinnen und Eigentümern selbst ermittelt werden:- Bruttogrundfläche der Wirtschaftsgebäude,

- Tierbestände,

- Durchflussmenge in l/s (Teichwirtschaft) sowie

- Angaben zu Grundsteuerbefreiungen.

Soweit die Angaben des Datenstammblattes aus Sicht der Erklärungspflichtigen zutreffend sind, können die entsprechenden Daten in die abzugebende Feststellungserklärung übernommen werden.Eigentümerinnen und Eigentümer von Grundbesitz, die innerhalb der genannten Zeiträume kein Informationsschreiben (zzgl. Datenstammblatt als Ausfüllhilfe) erhalten haben, jedoch ein solches erwarten, wenden sich bitte an das zuständige Finanzamt.

Sofern mit der Anfertigung der Erklärung Angehörige der steuerberatenden Berufe beauftragt werden, sollte das Informationsschreiben (zzgl. Datenstammblatt als Ausfüllhilfe) dorthin weitergeleitet werden.

Weitere Informationen, insbesondere zu den Hilfen und der Härtefallregelung finden sich unter:

- Feststellungserklärung: Abgabemodalitäten

Erklärungsabgabe ab Juli 2022 möglich

Nahe Angehörige dürfen bei der Erklärungsübermittlung helfen

Derzeit laufen die Telefone in allen Finanzämtern, aber auch Kommunalverwaltungen und Katasterämtern heiß. Ursächlich dafür ist, dass die Finanzverwaltung bereits eine Million der insgesamt rund 2,5 Millionen Informationsschreiben zur Grundsteuerreform an Eigentümerinnen und Eigentümer von Grundbesitz verschickt hat.

Ausgabe von Papiervordrucken ist ab Juli 2022 in Ausnahmefällen möglich

Die Abgabe der Erklärung zur Feststellung des Grundsteuerwerts auf den 1. Januar 2022 (sog. Feststellungserklärung) ist ab Juli 2022 mit den dafür vorgesehenen kostenlosen elektronischen Vordrucken (z. B. über www.elster.de – hier unter „Formulare & Leistungen) möglich.

Grundsätzlich besteht eine gesetzliche Verpflichtung zur elektronischen Abgabe der Feststellungserklärung. Ausnahmsweise können Papiervordrucke in sog. Härtefällen verwendet werden. Ob ein Härtefall vorliegt, entscheidet das jeweilige Finanzamt. Dies ist z. B. der Fall, wenn eine Eigentümerin oder ein Eigentümer von Grundbesitz nicht über die technische Ausstattung oder erforderlichen technischen Kenntnisse für eine elektronische Übermittlung verfügt.

In diesen Fällen gibt es zwei Möglichkeiten:

Ab Anfang Juli 2022 können die als PDF-Dateien unter www.fin-rlp.de/Vordrucke veröffentlichten Vordrucke zur „Erklärung der Feststellung des Grundsteuerwerts“ ausgefüllt, ausgedruckt und in Papier dem zuständigen Finanzamt übersandt werden.

Alternativ dazu besteht ab Juli 2022 die Möglichkeit unter Angabe der entsprechenden Gründe, Papiervordrucke in den Service-Centern der Finanzämter zu erhalten.

Die Service-Center der Finanzämter können diesbezüglich ab Juli 2022 donnerstags von 8.00 bis 18.00 Uhr ohne eine vorherige Terminvereinbarung aufgesucht werden.

Hilfe bei der Erklärungsübermittlung durch nahe Angehörige

Nahe Angehörige bzw. Familienangehörige dürfen sich bei der Abgabe der Feststellungserklärung gegenseitig unterstützen, also Kinder beispielsweise ihre Eltern. Zudem besteht die Möglichkeit, mit dem eigenen Benutzerkonto des Steuerportals der Finanzverwaltung „MeinElster“ (www.elster.de) auch Feststellungserklärungen für nahe Angehörige zu übermitteln. Hierunter fallen aber ausdrücklich nicht gute Bekannte, enge Freunde oder ähnliche Personen.

Daneben sind Steuerberatungen, Grundstücks- und Hausverwaltungen weitere Ansprechpartner, die Unterstützung leisten dürfen.

Datenstammblätter gelten nicht als Feststellungserklärung

Die derzeit in den Briefkästen der Bürgerinnen und Bürger landenden Informationsschreiben sind nicht mit den amtlichen Steuererklärungsvordrucken zu verwechseln. Die dem Schreiben beigefügte Ausfüllhilfe (Datenstammblatt) ist vielmehr ein Service der Finanzverwaltung, der wichtige erklärungsrelevante Liegenschafts- bzw. Geobasisdaten enthält, die in die Erklärung zur Feststellung des Grundsteuerwerts auf den 1. Januar 2022 nach Prüfung durch die Eigentümerinnen oder Eigentümer von Grundbesitz übernommen werden können. Das Datenstammblatt selbst ersetzt nicht die Feststellungserklärung.

Weitere Erläuterungen enthält das Informationsschreiben oder sind auf folgender Internetseite

zu finden.

- Hilfestellungen bei der Abgabe der

GrundsteuererklärungMit dem Start der Erklärungsabgabe zur Feststellung des Grundsteuerwerts sehen sich viele Bürgerinnen und Bürger vor eine große Herausforderung gestellt. Die Finanzämter helfen durch telefonische Auskunft, sind aber aufgrund der hohen Anzahl an Anrufen derzeit stark ausgelastet und es kann zu längeren Wartezeiten kommen. Deshalb stellt die Finanzverwaltung verschiedene Unterstützungsangebote vor:

Klickanleitung für ELSTER

Hilfe beim Ausfüllen der Feststellungserklärung über ELSTER bietet die vom Landesamt für Steuern erstellte „Klickanleitung zum Ausfüllen der Erklärung zur Feststellung des Grundsteuerwerts“. Diese ist einsehbar unter: https://www.lfst-rlp.de/grundsteuer - hier unter „Unser Service für Sie“. Weitere Hilfe bietet der „Fragen-Antworten-Katalog“, der auf der gleichen Seite zu finden ist.

Grundsteuererklärung für einfache Sachverhalte

Darüber hinaus können Eigentümerinnen und Eigentümer von Ein- oder Zweifamilienhäusern, Eigentumswohnungen oder unbebauten Grundstücken, die im Privateigentum sind, auch die kostenlose Abgabemöglichkeit über die Web-Anwendung: https://www.grundsteuererklaerung-fuer-privateigentum.de/ nutzen. Auf die dortige Rubrik „Häufig gestellte Fragen“ wird ausdrücklich hingewiesen. Aktuell kann dieser Service allerdings nur von Personen genutzt werden, die noch kein ELSTER-Konto haben. Ab September 2022 soll die Nutzung auch mit ELSTER-Konto möglich sein. Im Übrigen können Fragen inhaltlicher und technischer Art zur Web-Anwendung „Grundsteuererklärung für Privateigentum“ an die E-Mail-Adresse kontakt@grundsteuererklaerung-fuer-privateigentum.de gerichtet werden.

Papiererklärungen nur auf amtlichen Vordrucken

Grundsätzlich ist eine elektronische Abgabe der Grundsteuererklärung vorgesehen. Ausnahmsweise können Papiervordrucke in sog. Härtefällen verwendet werden. Ob ein solcher Härtefall vorliegt, entscheidet das jeweilige Finanzamt. Dies ist z. B. der Fall, wenn eine Eigentümerin oder ein Eigentümer von Grundbesitz nicht über die technische Ausstattung oder erforderlichen technischen Kenntnisse für eine elektronische Übermittlung verfügt.

Für diese Eigentümerinnen und Eigentümer gibt es folgende Möglichkeiten:

Zum einen können die als PDF-Dateien unter www.fin-rlp.de/Vordrucke - hier unter „Grundsteuer“ - veröffentlichten amtlichen Vordrucke ausgefüllt und in Papier dem zuständigen Finanzamt übersandt werden. Zum anderen sind alternativ unter Angabe der entsprechenden Gründe, Papiervordrucke in den Service-Centern der Finanzämter erhältlich. Hierbei sollten die Informationsschreiben zur Grundsteuerreform samt Datenstammblatt mitgebracht werden.

Die Service-Center der Finanzämter können diesbezüglich montags von 8:00 bis 16:00 Uhr und donnerstags von 8.00 bis 18.00 Uhr ohne eine vorherige Terminvereinbarung aufgesucht werden.

- Flyer zum Download (*.pdf)

- Klickanleitung für ELSTER